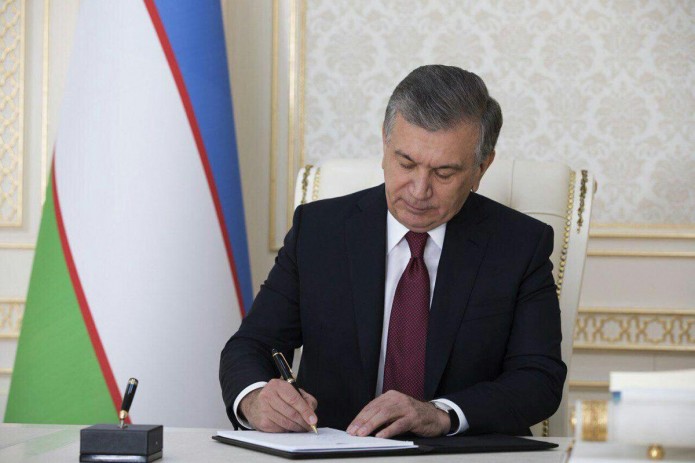

В Узбекистане до 2021 года устанавливается упрощенный порядок уплаты НДС

В Узбекистане до 1 января 2021 года устанавливается упрощенный порядок исчисления и уплаты налога на добавленную стоимость.

В Узбекистане до 1 января 2021 года устанавливается упрощенный порядок исчисления и уплаты налога на добавленную стоимость. Это утверждено законом, подписанным Президентом 24 декабря.

Упрощенный порядок вводится для отдельных категорий налогоплательщиков, за исключением осуществляющих производство подакцизной продукции и добычу полезных ископаемых, облагаемых налогом за пользование недрами.

1 января 2019 года юридические лица, в том числе являющиеся плательщиками единого налогового платежа, валовая выручка которых за налоговый период не превышает трех миллиардов сум, вправе выбрать упрощенный порядок исчисления и уплаты налога на добавленную стоимость.

Налоговый кодекс дополнен главой 40¹, где приведен упрощенный порядок исчисления и уплаты НДС:

Глава 40¹.Упрощенный порядок исчисления и уплаты налога на добавленную стоимость

Статья 226¹. Особенности применения упрощенного порядка

Юридические лица, в том числе являющиеся плательщиками единого налогового платежа, валовая выручка которых за налоговый период не превышает трех миллиардов сум, вправе выбрать упрощенный порядок исчисления и уплаты налога на добавленную стоимость, установленный настоящей главой.

Для перехода на упрощенный порядок исчисления и уплаты налога на добавленную стоимость налогоплательщики, указанные в части первой настоящей статьи, представляют письменное уведомление о переходе на упрощенный порядок исчисления и уплаты налога на добавленную стоимость в орган государственной налоговой службы по месту налогового учета в следующие сроки:

- юридические лица, валовая выручка которых по итогам предыдущего года не превышает трех миллиардов сум, – не позднее 1 февраля текущего года;

- юридические лица, валовая выручка которых в течение налогового периода превысила один миллиард сум, – не позднее 15 числа месяца, следующего за месяцем, в котором валовая выручка превысила один миллиард сум;

- юридические лица, изъявившие желание уплачивать налог на добавленную стоимость на добровольной основе, – не позднее одного месяца до начала отчетного периода, а вновь созданные – до начала осуществления деятельности.

Налогоплательщики переходят на упрощенный порядок исчисления и уплаты налога на добавленную стоимость:

- указанные в абзаце втором части второй настоящей статьи – начиная с начала отчетного года;

- указанные в абзаце третьем части второй настоящей статьи – начиная с начала месяца, следующего за месяцем, в котором валовая выручка превысила один миллиард сум;

- указанные в абзаце четвертом части второй настоящей статьи – с начала отчетного периода, а вновь созданные – с начала осуществления деятельности.

При добровольном отказе от применения упрощенного порядка исчисления и уплаты налога на добавленную стоимость налогоплательщики переходят на общеустановленный порядок исчисления и уплаты налога на добавленную стоимость, предусмотренный главами 35–40 настоящего Кодекса, с начала месяца, следующего за месяцем, в котором представлено письменное уведомление о переходе на общеустановленный порядок исчисления и уплаты налога на добавленную стоимость в орган государственной налоговой службы по месту налогового учета.

Налогоплательщики, применяющие упрощенный порядок исчисления и уплаты налога на добавленную стоимость, валовая выручка которых в течение налогового периода превысила три миллиарда сум, переходят на общеустановленный порядок исчисления и уплаты налога на добавленную стоимость начиная с начала месяца, следующего за месяцем, в котором был превышен установленный предельный размер.

При переходе на общеустановленный порядок исчисления и уплаты налога на добавленную стоимость юридическое лицо имеет право на зачет суммы налога на добавленную стоимость по остаткам товарно-материальных запасов, долгосрочным активам, а также по остаткам готовой продукции с момента перехода с учетом требований, установленных в статье 218 настоящего Кодекса.

Налогоплательщики, применяющие или перешедшие на общеустановленный порядок исчисления и уплаты налога на добавленную стоимость, не вправе перейти на упрощенный порядок исчисления и уплаты налога на добавленную стоимость.

Налогоплательщики, применяющие упрощенный порядок исчисления и уплаты налога на добавленную стоимость, вправе применять льготы, предусмотренные главой 37 настоящего Кодекса, иными законами и решениями Президента Республики Узбекистан, а в отдельных случаях решениями Кабинета Министров Республики Узбекистан.

Налогоплательщики, применяющие упрощенный порядок исчисления и уплаты налога на добавленную стоимость, обязаны выставить лицу, получающему товары (работы, услуги), счет-фактуру с указанием ставки и суммы налога на добавленную стоимость, предъявляемые покупателю товаров (работ, услуг).

Счет-фактура, выставленная налогоплательщиком, применяющим упрощенный порядок исчисления и уплаты налога на добавленную стоимость, для плательщика, применяющего общеустановленный порядок исчисления и уплаты налога на добавленную стоимость, является основанием для отнесения налога на добавленную стоимость в зачет в соответствии со статьей 218 настоящего Кодекса.

Статья 226². Налоговый период. Отчетный период

Налоговым периодом в рамках упрощенного порядка исчисления и уплаты налога на добавленную стоимость является календарный год.

Отчетным периодом в рамках упрощенного порядка исчисления и уплаты налога на добавленную стоимость является месяц.

Статья 226³. Порядок исчисления налога

Объектом налогообложения в рамках упрощенного порядка исчисления и уплаты налога на добавленную стоимость является:

1) облагаемый оборот, определяемый в порядке, установленном статьями 199 и 200 настоящего Кодекса. При этом оборот, облагаемый по нулевой ставке, предусмотренный главой 38 настоящего Кодекса, в рамках упрощенного порядка исчисления и уплаты налога на добавленную стоимость является необлагаемым оборотом;

2) облагаемый импорт, определяемый в порядке, установленном статьей 201 настоящего Кодекса.

Дата совершения оборота по реализации определяется в порядке, установленном статьей 203 настоящего Кодекса.

Налогооблагаемая база в рамках упрощенного порядка исчисления и уплаты налога на добавленную стоимость определяется на основе стоимости реализуемых товаров (работ, услуг) без включения в нее налога на добавленную стоимость.

Корректировка налогооблагаемой базы у налогоплательщика в рамках упрощенного порядка исчисления и уплаты налога

на добавленную стоимость производится в порядке, предусмотренном статьей 205 настоящего Кодекса.

Налог на добавленную стоимость по облагаемым оборотам исчисляется исходя из налогооблагаемой базы, исчисленной в соответствии с частью третьей настоящей статьи и дифференцированных ставок, установленных статьей 226(4) настоящего Кодекса, без применения зачета, предусмотренного главой 39 настоящего Кодекса.

Юридические лица, на которых в соответствии с настоящим Кодексом возлагается обязанность по уплате налога на добавленную стоимость за облагаемые обороты, осуществляемые нерезидентами Республики Узбекистан, а также импортирующие товары на территорию Республики Узбекистан, исчисляют налог на добавленную стоимость с учетом особенностей, предусмотренных статьями 206 и 207 настоящего Кодекса, по ставкам, установленным статьей 2111 настоящего Кодекса.

Статья 226(4).Дифференцированные ставки налога на добавленную стоимость

Дифференцированные ставки налога на добавленную стоимость для налогоплательщиков, перешедших на упрощенный порядок исчисления и уплаты налога на добавленную стоимость, устанавливаются в следующих размерах:

Плательщики налога на добавленную стоимость, занимающиеся несколькими видами деятельности, по которым установлены разные дифференцированные ставки налога на добавленную стоимость, должны вести раздельный учет по этим видам деятельности и уплачивать налог на добавленную стоимость по ставкам, установленным для соответствующих категорий налогоплательщиков.

Статья 226(5). Порядок представления расчетов и уплаты налога

Расчет налога на добавленную стоимость в рамках упрощенного порядка исчисления и уплаты налога на добавленную стоимость представляется нарастающим итогом в органы государственной налоговой службы по месту налогового учета ежемесячно не позднее 25 числа месяца, следующего за отчетным, а по итогам года – в срок представления годовой финансовой отчетности.

Налогоплательщики одновременно с расчетом налога на добавленную стоимость представляют реестры счетов-фактур по реализованным в течение налогового периода товарам (работам, услугам). Форма счета-фактуры, порядок его заполнения, а также форма и порядок ведения реестра счетов-фактур устанавливаются Государственным налоговым комитетом Республики Узбекистан и Министерством финансов Республики Узбекистан.

Уплата налога на добавленную стоимость производится не позднее дня, установленного для представления расчета налога на добавленную стоимость в соответствии с частью первой настоящей статьи.

Уплата налога на добавленную стоимость по импортируемым товарам осуществляется в сроки, установленные таможенным законодательством

.png)